Warum die Wasserstoffaktien noch weiter sinken können

Aktienanalyse von Max Deml

Früher wurde Wasserstoff meist noch aus fossilen Brennstoffen wie Erdgas mittels Dampfreformierung isoliert und gespeichert. Ökologisch sinnvoller ist die Wasserstofferzeugung durch die Elektrolyse von Wasser mithilfe grünen Stroms, zum Beispiel zwecks späterer Verstromung in Brennstoffzellen – aber damit sinken im Vergleich zu anderen Speichermedien die Wirkungsgrade und es leidet die Wirtschaftlichkeit. Wasserstoff – selbst ja kein Primärenergieträger – dient vor allem als Sekundärenergieträger, also als Speichermedium, und kann ein idealer Puffer sein, um Überkapazitäten bei der Stromgewinnung (z. B. aus Wind und Sonne) aufzufangen und dann bereitzustellen, wenn sie benötigt werden.

Obwohl die meisten börsennotierten Unternehmen, die mit der Forschung, Produktion oder Infrastruktur im Bereich Wasserstoff zu tun haben, seit Jahren nur Verluste schreiben, hat die Nachfrage der Investoren, nicht zuletzt auch vieler nachhaltig orientierter Investmentfonds, die Aktienkurse in lichte Höhen getrieben. Inzwischen sind die Höhenflüge der gehypten Aktien vorbei. Investor*innen, die vor drei Jahren zu damaligen Höchstkursen gekauft haben, müssen ernüchtert feststellen, dass die Kurse nun nicht selten 90 Prozent oder noch tiefer stehen. Denn die Umsatzentwicklungen sind weit hinter den Erwartungen zurückgeblieben. Trotzdem können diese Aktien noch weiter sinken: die Marktkapitalisierungen liegen auch beim jetzigen Kursniveau meist noch bei einem Vielfachen des letzten Jahresumsatzes – und die meisten dieser Unternehmen schreiben weiterhin hohe Verluste.

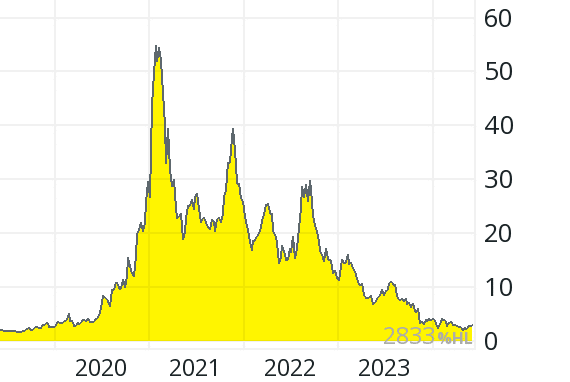

Abb. 1: 5-Jahres-Kursverlauf Linde plc

https://www.comdirect.de/inf/aktien/detail/chart.html?timeSpan=5Y&ID_NOTATION=233986641

Quelle: www.comdirect.de

Ausnahmen sind Großunternehmen wie die Linde plc (der 1879 gegründete ehemalige DAX-Konzern hat nach der Fusion mit Praxair seinen Sitz in Irland), die zuletzt mit 66.000 Beschäftigten bei knapp US-$ 33 Mrd. Umsatz einen Gewinn von US-$ 6,2 Mrd. gemacht hat – aber nur ein Bruchteil des Umsatzes entfällt auf Wasserstoff. Auch hier liegt der Börsenwert mit rund US-$ 207 Mrd. weit über dem Jahresumsatz.

Ähnlich ist die Lage beim zweiten großen Industriegase-Produzenten Air Liquide SA aus Frankreich, der 2023 mit fast 68.000 Beschäftigten und rund 27,6 Mrd. Euro Umsatz einen Gewinn von 3,1 Mrd. Euro gemacht hat. Beim Kurs von rund 180 Euro liegt der Börsenwert mit rund 94 Mrd. Euro weit höher als der Umsatz.

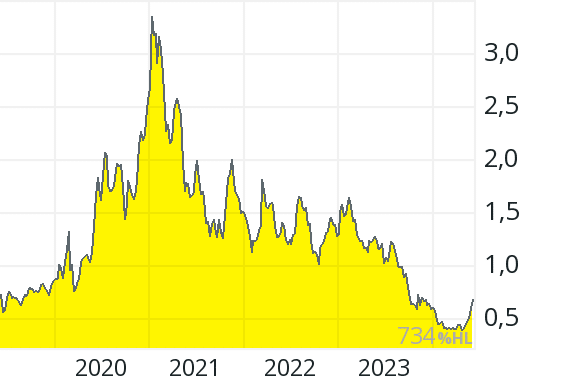

Abb. 2: 5-Jahres-Kursverlauf Ballard Power Systems

https://www.comdirect.de/inf/aktien/detail/chart.html?timeSpan=5Y&ID_NOTATION=26810831

Quelle: www.comdirect.de

Die seit über drei Jahrzehnten im Bereich Brennstoffzellen tätige kanadische Ballard Power Systems macht auch heute noch Verluste und hat nur überlebt, weil diese immer wieder durch milliardenschwere Kapitalerhöhungen finanziert werden konnten. 2023 fiel bei einem Umsatz von CAD 138 Mio. ein Verlust von CAD 240 Mio. an. Der BZ-Pionier mit knapp 1.200 Beschäftigten ist trotzdem noch mit rund dem neunfachen Jahresumsatz bewertet – und die Kursentwicklung der letzten fünf Jahre (samt dem über 90-Prozent-Verlust seit dem Hoch Anfang 2021) ist typisch für viele kleinere H2-Aktien.

Einige der Unternehmen, die schon früh auf das Thema Wasserstoff gesetzt haben, gibt es nicht mehr, zum Beispiel den kanadischen Druckbehälterhersteller Dynetek Industries, die Berliner Heliocentris Fuel Cells AG oder die Syngas International. Auch die nicht börsennotierte Hydrogen eMobility AG (mit Sitz im Wiener Schloss Schönbrunn) wurde Mitte 2023 liquidiert. Als Aufsichtsratsvorsitzender fungierte hier der Finanzökonom Wolfgang Meilinger, der Kurzzeit-Ehemann (2018 bis 2020) der österreichischen Ex-Außenministerin Dr. Karin Kneissl, die bei ihrer Hochzeit mit Wladimir Putin getanzt hat und jetzt – als hoch bezahlte Aufsichtsrätin des Moskauer Ölkonzerns Rosneft – in Russland ihre neue Heimat gefunden hat.

Energieexperten wie Dr. Fritz Binder-Krieglstein (www.renewable.at) aus Österreich sind nicht nur hinsichtlich der Wirtschaftlichkeit skeptisch und zitierten schon vor Jahren Studien, nach denen der „Preis von grünem Wasserstoff unkalkulierbar“ ist, weil zum Beispiel „Produktions- und Transportkosten keinen Marktpreis ergeben“. Außerdem werde Wasserstoff „aktuell primär von fossil-atomaren Großkonzernen medial und politisch intensiv vorangetrieben. Und denen waren Endkonsumentenpreise immer schon herzlich egal, siehe Atomkraft und fossile Klimazerstörung“.

PowerTap Hydrogen Capital Corp.

„Pure Player“-Aktien gibt es im Bereich treibhausgasneutraler Wasserstoffproduzenten relativ wenige. Es ist daher nicht verwunderlich, dass aufgrund der hohen Nachfrage nach „Wasserstoff-Aktien“ – es war vor Jahren eines der am meisten bei Börsianern, aber auch in der Wissenschaft, Politik und vielen Medien diskutierten Themen – viele Titel in kurzer Zeit um mehr als 1.000 Prozent gestiegen sind, wie beispielsweise die Aktie der PowerTap Hydrogen Capital Corp.

Das kanadische Unternehmen (www.powertapcapital.com) hieß bis November 2020 noch Organice Flower und hat sich damals als Cannabis-Start-up präsentiert. Danach wurde es in Clean Power Capital und nach der mehrheitlichen Übernahme der PowerTap Hydrogen Fueling Corp. erneut in PowerTap Hydrogen Capital Corp. umbenannt. Seither will man innerhalb weniger Jahre ein H2-Tankstellennetz in den USA und Kanada aufbauen. Doch die letzten beiden Jahre (2022/23) brachten noch keine Umsätze, wohl aber Verluste von über CAD 240 Mio. sowie ein negatives Eigenkapital. Der Kurs sank von über US-$ 50 (2021) auf nur mehr US$ 0,15, der Börsenwert entsprechend auf unter US-$ 4 Mio.

Ähnliche Umbenennungen (HyperSolar heißt jetzt SunHydrogen) und schnelle Börsengänge noch umsatzloser Unternehmen gab es 2020 öfters. Und auch einige Warnungen gab es zu dieser Zeit, wie beispielswiese beim Wiener Börsenbrief Öko-Invest oder beim Dortmunder ecoreporter-Magazin im Artikel „Deutsches Wasserstoff-Start-up: Enapter und die 100.000 Elektrolyseure“: hier sollte man „Vorsicht walten lassen“, denn „noch immer sind viele Wasserstoffaktien mehr Wette als Investment“.

Enapter AG

Die Enapter AG mit Hauptsitz in Deutschland und einem Forschungs- und Produktionsstandort in Italien hat Elektrolyseure in Einkern- und Mehrkernsystemen (Singlecore bzw. Multicore) entwickelt und inzwischen an über 340 Kunden in über 50 Ländern verkauft, von Energie- und Transport- bis zu Heizungs- und Telekommunikationsunternehmen. 2023 konnte man mit rund 200 Beschäftigten den Umsatz um 115 Prozent auf über 31,6 Mio. Euro steigern, musste aber weiterhin einen Verlust von 7,2 Mio. Euro verbuchen (Vorjahr: 13,0 Mio. Euro), so dass die Eigenkapitalquote von über 80 Prozent auf unter 57 Prozent gefallen ist. Der Kurs sank von knapp 50 Euro (Ende 2020) um über 90 Prozent auf unter 4,50 Euro (Mai 2024), was einem Börsenwert von rund 121 Mio. Euro entspricht.

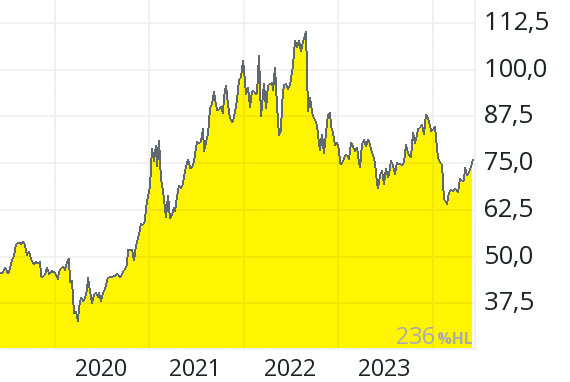

Abb. 3: 5-Jahres-Kursverlauf Enapter AG

https://www.comdirect.de/inf/aktien/detail/chart.html?timeSpan=5Y&ID_NOTATION=310462784

Quelle: www.comdirect.de

Auch für 2024 erwartet man – bei einem Umsatz von 34 Mio. Euro – weitere Verluste von mindestens 8 Mio. Euro. Im März 2024 erhielt Enapter seinen bisher größten Auftrag in Europa: das Logistikunternehmen CFFT SpA hat drei Elektrolyseure mit je 1 MW Leistung bestellt, die in einem Hafen in der Nähe von Rom für H2-Betankungsanlagen eingesetzt werden sollen.

Über die Enapter-Tochter Clean H2 Inc. (www.cleanh2.energy) in den USA, die Elektrolyseure bereitstellt, und den exklusiven Vertriebspartner Solar Invest International SE sind bis Ende Mai 2024 Aufträge im Volumen von US-$ 5,4 Mio. eingegangen, vor allem aus dem Bereich Lkw- und Luftverkehr. Enapter verspricht sich am US-Markt Vorteile, unter anderem aufgrund des Inflation Reduction Act, der auch die Förderung von Wasserstoffanwendungen umfasst, und aufgrund der Anionenaustauschmembran-Technologie (AEM, Anion Exchange Membrane), die ohne das seltene Element Iridium auskommt.

thyssenkrupp nucera AG & Co. KGaA

Der vom Konzern abgespaltene Elektrolyse-Geschäftsbereich konnte 2022/23 den Umsatz um 70 Prozent auf 653 Mio. Euro erhöhen und beim Ergebnis nach Steuern mit 22,5 Mio. Euro – nach nur 6,0 Mio. Euro im Jahr 2022 – wieder an die Jahre vorher (21,3 Mio. bzw. 21,7 Mio. Euro 2020 und 2021) anschließen. Die Eigenkapitalquote stieg 2023 durch den Börsengang von 33,2 auf 64,5 Prozent.

Im ersten Quartal 2024 (entspricht Q2 im lfd. Geschäftsjahr) fiel der Auftragseingang um 42 Prozent auf 75,3 Mio. Euro, was Bereichsleiter Dr. Christoph Noeres auf Projektverzögerungen bei den Kunden, schleppende Förderzusagen und andere „Investitionshemmnisse“ im Wasserstoffgeschäft zurückführte. Beim Quartalsumsatz von 168 Mio. Euro (+11 Prozent) fiel das Ergebnis von +3,6 Mio. Euro (in Q1/2023) auf -7,2 Mio. Euro.

Seit März 2024 ist das Fraunhofer IKTS ein strategischer Partner bei der „hochinnovativen Hochtemperaturelektrolyse-Technologie“ (SOEC) – und das US-Energieministerium hat thyssenkrupp nucera „ausgewählt, um die Massenproduktion von Wasserelektrolyse-Zellen und den Aufbau einer automatisierten Montagelinie dieser Zellen voranzubringen“.

Die thyssenkrupp nucera AG & Co. KGaA (mit inzwischen über 850 Mitarbeitenden) rechnet im Geschäftsjahr 2023/24 (per 30.9.24) mit einem Umsatz von 820 bis 900 Mio. Euro (davon 500 bis 550 Mio. Euro im Bereich der alkalischen Wasserelektrolyse), aber unter anderem aufgrund von „Anlaufkosten für die Umsetzung der Wachstumsstrategie“ einem Verlust im zweistelligen Millionenbereich. Erst 2024/25 will man der Gewinnschwelle „nahekommen“.

Beim Kurs von rund 11,50 Euro (Ende Mai 2024) entspricht der Börsenwert von 1,45 Mrd. Euro ungefähr dem doppelten Umsatz der letzten vier Quartale.

Plug Power

Das US-Unternehmen (www.plugpower.com) zählt zu den weltweit größten Käufern von flüssigem Wasserstoff, auch wenn man seit der Übernahme (2021) von United Hydrogen diesen auch selbst produzieren kann. Mitte Mai 2024 gab das US-Energieministeriums (DOE) über das Loan Programs Office (LPO) – laut CEO Andy Marsh nach einem intensiven Due-Diligence-Prozess – eine „bedingte Zusage für eine Kreditgarantie in Höhe von bis zu 1,66 Mrd. US-$ zur Finanzierung der Entwicklung, des Baus und des Besitzes von bis zu sechs Anlagen zur Produktion von grünem Wasserstoff“, die der „Justice 40“-Initiative der Biden-Administration entspricht.

Abb. 4: 5-Jahres-Kursverlauf Plug Power

https://www.comdirect.de/inf/aktien/detail/chart.html?timeSpan=5Y&ID_NOTATION=94174931

Quelle: www.comdirect.de

Plug Power hat Anfang 2024 in Woodbine/Georgia die erste kommerzielle Anlage dieser Art in Betrieb genommen und damit die Tages-Produktionskapazität für flüssigen Wasserstoff auf rund 25 Tonnen erhöht. 2023 konnte man mit über 3.800 Beschäftigten den Umsatz zwar um 27 Prozent auf über US-$ 891 Mrd. steigern, aber auch der Verlust erhöhte sich um 89 Prozent auf über US-$ 1.368 Mio. bzw. US-$ 2,30 je Aktie. Die Eigenkapitalquote sank leicht von 70,4 auf 59,1 Prozent. Beim Kurs von rund US-$ 3,20 Euro (Ende Mai 2024) entspricht der Börsenwert von rund US-$ 2,4 Mrd. ungefähr dem dreifachen Umsatz der letzten vier Quartale.

Nel ASA

Die schon 1927 gegründete norwegische Firma mit inzwischen fast 700 Beschäftigten zählt zu den Pionieren im Bereich der Elektrolyse zur Erzeugung von Wasserstoff (nelhydrogen.com). Der zweite Bereich („Hydrogen Fueling“) befasst sich mit der Infrastruktur (Bau von Wasserstofftankstellen und Zapfsystemen, hauptsächlich für den Verkehr). Schon 2017 hat Nel mit Hexagon Composite und PowerCell Sweden das Joint Venture Hyon für den Bereich von Wasserfahrzeugen mit Brennstoffzellenantrieb gegründet. Nel Hydrogen ist auch Teil des PosHYdon-Konsortiums (und soll den Elektrolyseur liefern), das noch 2024 die Installation einer Offshore-Wasserstoffproduktionsanlage auf der Öl- und Gasplattform Q13a-A der Neptune Energy plant.

Abb. 4: 5-Jahres-Kursverlauf Nel ASA

https://www.comdirect.de/inf/aktien/detail/chart.html?timeSpan=5Y&ID_NOTATION=204941498

Quelle: www.comdirect.de

2023 stieg der Nel-Umsatz um 84 Prozent auf über NOK 1,68 Mrd. Der Verlust konnte dabei von NOK 1,17 Mrd. auf unter NOK 0,86 Mrd. gesenkt werden. Die Eigenkapitalquote fiel von über 78 Prozent (2022) auf 72 Prozent. Beim Kurs von rund 0,62 Euro (Ende Mai 2024) ergibt sich ein Börsenwert von rund 1,0 Mrd. Euro, was immer noch ein Vielfaches des Jahresumsatzes ausmacht.

Nel-Chef Håkon Volldal stellte Anfang 2024 fest, dass es nur „begrenzte Synergien zwischen den Geschäftsbereichen Betankung und Elektrolyseure“ gibt und ist der Meinung, dass „beide Bereiche besser positioniert sind, um in ihren jeweiligen Bereichen Marktführer zu werden, wenn sie unabhängig voneinander operieren“. Die Betankungssparte soll daher unter dem Namen Cavendish Hydrogen – benannt nach dem britischen Wissenschaftler Henry Cavendish (1731 bis 1810), der das Element Wasserstoff 1766 als „brennbare Luft“ entdeckt hat – ausgegliedert werden. NEL-Aktionäre erhalten bei dem in Oslo geplanten Börsengang dann Aktien der Cavendish Hydrogen.

Everfuel A/S

Das dänische Nel-Spin-off (www.everfuel.com) ist seit Oktober 2020 börsennotiert und hat zum Beispiel einen Vertrag mit dem Offshore-Windparkbetreiber Orsted geschlossen. Dessen geplante 2-MW-Anlage soll täglich bis zu 1.000 kg Wasserstoff liefern, wobei Everfuel auch für den Betrieb der Kompressions- und Befüllungsanlage zuständig sein soll. Im Mai 2024 gab CEO Jacob Krogsgaard eine Absichtserklärung eines deutschen Industrieunternehmens bekannt, das, wenn eine Wasserstoff-Pipeline zwischen Dänemark und Deutschland realisiert wird, ab 2028 jährlich rund 10.000 Tonnen „grünen Wasserstoff“ (RFNBO, also „nicht-biologischen Ursprungs“) von Everfuel beziehen will (wozu eine Elektrolyseurkapazität von mindestens 100 MW nötig wäre).

2023 konnte Everfuel mit rund 75 Beschäftigten den Umsatz um 128 Prozent auf rund 5,7 Mio. Euro steigern, allerdings stieg auch der Verlust von knapp 16 Mio. Euro auf rund 28 Mio. Euro, so dass die Eigenkapitalquote von 57,7 auf unter 51,5 Prozent gefallen ist. Der Kurs an der Heimatbörse Oslo sank von über NOK 183 (Anfang 2021) um 94 Prozent auf unter NOK 11 (Mai 2024), was einem Börsenwert von immer noch fast 80 Mio. Euro – also rund dem 14-fachen Jahresumsatz – entspricht.

McPhy Energy SA

Das Unternehmen (www.mcphy.com) mit Haupsitz in Grenoble und mehreren Tochtergesellschaften wie der McPhy Energy Deutschland GmbH sieht sich als „Entwickler und Hersteller von Anlagen zur Produktion und Distribution von kohlenstofffreiem Wasserstoff“. Die fünf Kompetenzzentren in Frankreich, Deutschland und Italien bieten neben Elektrolyseuren auch Speicherbehälter sowie Systeme unter anderem für den Energie-, und Transportbereich an. Unter dem Motto „Driving clean energy forward“ will CEO Jean-Baptiste Lucas mit McPhy Energy „kohlenstofffreie Wasserstoffanwendungen entwickeln und zum Kampf gegen den Klimawandel beitragen”.

Abb. 5: 5-Jahres-Kursverlauf McPhy Energy ASA

https://www.comdirect.de/inf/aktien/detail/chart.html?timeSpan=5Y&ID_NOTATION=278390182

Quelle: www.comdirect.de

2023 konnte man mit über 260 Beschäftigten den Umsatz um 17 Prozent auf rund 18,8 Mio. Euro steigern, der Verlust wuchs jedoch um 24 Prozent auf 47,4 Mio. Euro bzw. 1,70 Euro je Aktie. Die Eigenkapitalquote sank von 64,6 auf 53,7 Prozent. Beim Kurs von rund 3,10 Euro (Ende Mai 2024) entspricht der Börsenwert von rund 92 Mio. Euro fast dem fünffachen Jahresumsatz.

PowerCell Sweden AB

Das 2008 gegründete Unternehmen (www.powercellgroup.com) stellt Brennstoffzellensysteme her, die fossile wie auch erneuerbare Energieträger in Wasserstoff umwandeln können. Es hat bisher durchwegs Verluste produziert, mit einer Ausnahme im Jahr 2019: Da wurde durch den Verkauf einer exklusiven Produktions- und Vertriebslizenz für den „PowerCell S3 fuel cell stack“ an die Robert Bosch GmbH ein Erlös von rund 50 Mio. Euro verbucht.

2023 konnte man mit rund 150 Beschäftigten den Umsatz um 27 Prozent auf über SEK 310 Mio. steigern, allerdings erhöhte sich auch der Verlust um acht Prozent auf rund SEK 63 Mio., so dass die Eigenkapitalquote von über 70 auf unter 65 Prozent gefallen ist. Der Kurs sank von über SEK 400 (Anfang 2021) um über 90 Prozent auf rund SEK 36 (Mai 2024), was einem Börsenwert von immer noch rund SEK 1,9 Mrd. – also rund dem sechsfachen Jahresumsatz – entspricht.

ITM Power plc

Das 2001 gegründete und von CEO Dennis Schulz geführte britische Unternehmen (www.itm-power.com) ist eines der etabliertesten Unternehmen der Elektrolysebranche in Europa, wenn auch hier die Umsätze im Vergleich zum Börsenwert noch sehr gering sind. ITM Power, zu dessen drei Großaktionären auch Linde gehört, hat unter anderem ein Joint Venture (50/50) mit Linde gegründet: Die ITM Linde Electrolysis GmbH (ILE GmbH) will in Leuna die weltgrößte Elektrolyseuranlage realisieren – mit Unterstützung der deutschen Regierung, die im Rahmen ihrer Wasserstoffstrategie bis 2030 dabei helfen will, eine Produktionskapazität von 5.000 MW aufzubauen, und dafür einige Mrd. Euro an Förderungen eingeplant hat. ITM Power bietet mehrere Elektrolyseurmodelle an, von Trident (2 MW) und Neptune bis Poseidon (20 MW) für Großprojekte.

Abb. 6: 5-Jahres-Kursverlauf ITM Power PLC

https://www.comdirect.de/inf/aktien/detail/chart.html?timeSpan=5Y&ID_NOTATION=24456315

Quelle: www.comdirect.de

Im Geschäftsjahr 2022/23 (per 30.4.23) ging der Umsatz um sieben Prozent auf 5,2 Mio. Pfund zurück, der Verlust hat sich auf über 101 Mio. Pfund mehr als verdoppelt. Die Eigenkapitalquote sank dabei von über 86 Prozent auf unter 74 Prozent. Der Kurs sank von 7,17 Pfund (Anfang 2021) um 92 Prozent auf unter 0,58 (Mai 2024), was einem Börsenwert von immer noch über 350 Mio. Pfund – also rund dem 30-fachen Umsatz der letzten vier Quartale entspricht.

Weichai Power

Dieser 1953 gegründete Fahrzeugtechnik-Konzern (www.weichaipower.com) baute seinerzeit eine der ersten Dieselmotorenfabriken in China und hieß bis 1992 noch Weichai Diesel Engine Factory. Das Unternehmen ist zwar alles andere als ein „Pure Player“, hat aber mit einigen Geschäftsbereichen und Beteiligungen wie der an Ballard Power und Ceres Power auch mit der Herstellung von Brennstoffzellenprodukten bzw. Wasserstoffanwendungen zu tun. Minderheitsbeteiligungen ging man auch bei Linde Hydraulics und dem deutschen Gabelstaplerkonzern Kion ein. 2020 rückte Weichai Power in die weltweite Top-10-Liste der Automobilzulieferer vor, bei den Lkw-Dieselmotoren hält man den Spitzenplatz in Sachen Wirkungsgrad.

Abb. 7: 5-Jahres-Kursverlauf Weichai-Power-H-Aktie

https://www.comdirect.de/inf/aktien/detail/chart.html?timeSpan=5Y&ID_NOTATION=207870485

Quelle: www.comdirect.de

2023 konnte man mit über 47.600 Beschäftigten den Umsatz um 16 Prozent auf über CNY 214 Mrd. (rund 27 Mrd. Euro) steigern – und den Gewinn, der 2022 um 49 Prozent zurückging, um fast 75 Prozent wieder auf über CNY 9,0 Mrd. erhöhen. Die Eigenkapitalquote sank leicht von 24,9 Prozent auf 23,7 Prozent.

Die Kurse der auch an deutschen Börsen gelisteten Weichai-Power-H-Aktien pendelten in den letzten Jahren zwischen 0,93 und 2,78 Euro. Beim Kurs von rund 1,70 Euro (Ende Mai 2024) entspricht der Börsenwert rund dem 0,6-fachen Jahresumsatz von Weichai Power. Die Dividendenrendite betrug zuletzt knapp 4,4 Prozent.

Proton Motor Power Systems plc

Das britische BZ-Unternehmen (www.proton-motor.com) mit der deutschen Tochter Proton Motor Fuel Cell GmbH, das auch Produkte im Bereich Wasserstoff entwickelt, kam in den letzten sieben Jahren kaum über Jahresumsätze von über 2 Mio. Pfund hinaus, 2018 und 2019 waren es nur jeweils rund 0,8 Mio. Pfund – bei jeweils meist viel höheren, oft zweistelligen Millionenverlusten. Die Eigenkapitalquote ist schon seit vielen Jahren negativ.

Der Kurs sank von über 50 Pence (Anfang 2021) um über 95 Prozent auf rund 2 Pence (Ende Mai 2024), so dass der Börsenwert von rund 33 Mio. Pfund ungefähr dem 17-fachen letzten Jahresumsatz entspricht.

Verbund AG

Seit der Teilprivatisierung 1989 sind die Aktien des Wasserkraftkonzerns – der Ausgabepreis lag split-bereinigt bei rund 2,65 Euro – börsennotiert (die Republik Österreich hält noch 51 Prozent). Rund 98 Prozent der eigenen Stromerzeugung stammen aus erneuerbaren Energien, neben Wasserkraftwerken auch zunehmend aus Wind- und Solar-Parks, auch im Ausland. Die 2001 gegründete 100-Prozent-Tochter Austrian Power Grid AG hält Beteiligungen unter anderem an der OeMAG Abwicklungsstelle für Ökostrom.

Abb. 8: 5-Jahres-Kursverlauf Verbund AG

https://www.comdirect.de/inf/aktien/detail/chart.html?timeSpan=5Y&ID_NOTATION=38113422

Quelle: www.comdirect.de

Mit der Verbund Green Hydrogen GmbH ist man auch in der Wasserstoffproduktionen tätig, unter anderem bei Industrieprojekten zusammen mit österreichischen Konzernen – oder als Lieferant für den Kraftstoffhändler Westfalen AG aus Münster, der ab 2026 grünen Wasserstoff von diesem Verbund-Unternehmen beziehen will. Ende Mai 2024 haben Tunesien und die TE H2 – ein 80/20-Joint Venture der TotalEnergies und der EREN Groupe – sowie die Verbund AG eine Absichtserklärung unterzeichnet, „um die Durchführung eines Großprojekts im Bereich grüner Wasserstoff namens H2 Notos für den Export über Pipelines nach Mitteleuropa zu prüfen“. Dabei sollen Elektrolyseure anfangs jährlich rund 200.000, später bis zu 1 Mio. Tonnen grünen Wasserstoff erzeugen, mittels Strom aus tunesischen Wind- und Solarparks sowie entsalztem Wasser.

Über die bis 2030 geplante Wasserstoffpipeline „SoutH2 Corridor“ soll dann Nordafrika mit Italien, Österreich und Deutschland verbunden werden, und die Verbund AG soll den H2-Transport nach Mitteleuropa koordinieren. Laut TE H2-Chef David Corchia hat H2 Notos „das Potenzial, ein bedeutender Lieferant von grünem Wasserstoff für Europa zu werden und gleichzeitig die umfangreiche Schaffung von Arbeitsplätzen in Tunesien zu fördern“. Und Verbund-CEO Michael Strugl ist „hocherfreut, mit einem starken Konsortium zusammenzuarbeiten, das in der Lage ist, Projekte im GW-Bereich umzusetzen“.

2022 stieg der Umsatz des Stromversorgers (mit rund 3.800 Beschäftigten) um fast 117 Prozent auf 10,35 Mrd. Euro, 2023 weiter auf 10,45 Mrd. Euro. Der Gewinn stieg 2023 um 32 Prozent auf 2.266 Mio. Euro bzw. 6,52 Euro je Aktie. Die Eigenkapitalquote stieg von 37 Prozent (2022) auf über 50 Prozent (2023).

Bei rund 347 Mio. Aktien und einem Kurs von rund 75 Euro ergibt sich für die Verbund AG ein Börsenwert von über 25 Mrd. Euro, der dem 2,5-fachen Jahresumsatz und einer Dividendenrendite von rund 5,6 Prozent entspricht. Die Aktie ist eines der 25 Mitglieder im Natur-Aktien-Index nx-25 (dieser Index hat in den ersten 27 Jahren seit dem Start 1997 rund 2.273 Prozent zugelegt, weit mehr als der Benchmark-Index MSCI World mit +322 Prozent) und wurde auch (beim Kurs von 10 Euro) in das Musterdepot des Börsenbriefs Öko-Invest aufgenommen.

Risikohinweis

Jeder Anleger sollte sich bei der Investition in Aktien immer seiner eigenen Risikoeinschätzung bewusst sein und auch an eine sinnvolle Risikostreuung denken. Die hier genannten BZ-Unternehmen bzw. Aktien stammen aus dem Bereich der Small- und Mid-Caps, das heißt, es handelt sich nicht um Standardwerte, und auch die Volatilität ist deutlich höher. Diese Analyse stellt keine Kaufempfehlung dar. Alle Informationen basieren auf öffentlich zugänglichen Quellen und stellen hinsichtlich der Bewertung ausschließlich die persönliche Meinung des Autors dar, wobei der Fokus auf einer mittel- bis langfristigen Bewertung und nicht auf kurzfristigen Gewinnen liegt. Die hier vorgestellten Aktien können im Besitz des Autors sein. Es handelt sich nicht um eine Anlage- oder Kaufempfehlung, sondern lediglich um eine unverbindliche persönliche Einschätzung – ohne Obligo.

Der Autor Max Deml (Jahrgang 1957) ist seit 1991 Chefredakteur des Börsenbriefs Öko-Invest (www.oeko-invest.net) und Autor des Handbuchs Grünes Geld (8. Auflage seit 1990). Er hat 1997 den internationalen Natur-Aktienindex nx-25 (mit 25 Mitgliedern) entwickelt und 2001 den Solar-Aktienindex PPVX, der die 30 weltweit größten börsennotierten PV-Produktions-, -Zuliefer- und -Betreiberunternehmen enthält.

Autor: Max Deml